Nota sulla stima della nati-mortalità delle imprese nel 2020

Nota sulla stima della nati-mortalità delle imprese nel 2020

1. Le stime sulle cancellazioni 2020: mortalità attesa

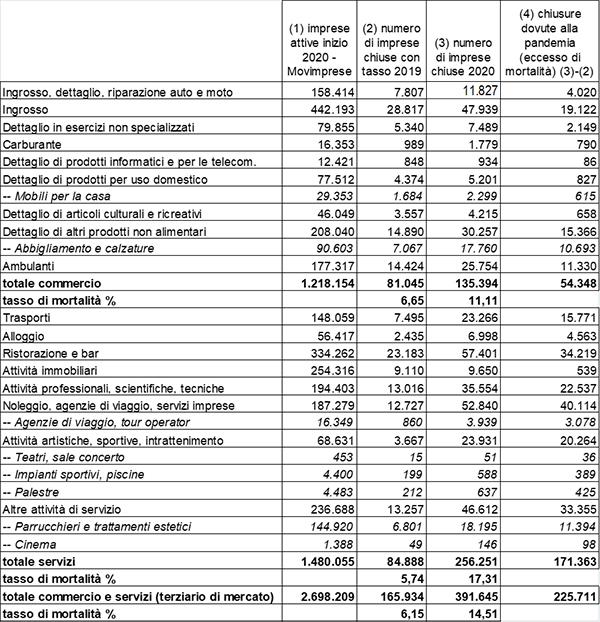

Per questa nuova valutazione la base di riferimento è la consistenza delle imprese attive del commercio non alimentare e dei servizi a fine 2019 desunta dagli archivi del Registro delle Imprese delle Camere di Commercio (prima colonna di tab. 1 e di tab. 2)[2]. Questa fonte permette di avere, con un dettaglio elevato per ciascuno dei due macro-settori, una rappresentazione delle imprese effettivamente operanti.

Gli indicatori considerati per la stima delle chiusure sono la quota delle imprese individuali settore per settore e la caduta della domanda rivolta al settore stesso, considerato in senso lato (lo shock subito dall’impresa al dettaglio si trasmette quasi integro al grossista, per esempio).

La frazione di ditte individuali sul totale imprese del settore è desunta dall’archivio ASIA (Istat), riferita alla consistenza delle imprese attive nel 2018, ultimo anno disponibile da questa fonte; non c'è ragione di ritenere che tale quota (non riportata nelle tabelle), complessivamente in moderata riduzione nel tempo, sia distribuita in modo differente tra i diversi settori nel 2019 rispetto al 2018.

La riduzione dei consumi nel 2020 associata ai diversi comparti di attività economica è una stima USC (non riportata nelle tabelle). Per il complesso dei consumi sul territorio, comprensivi della spesa dei non residenti, si stima una riduzione reale nel 2020 pari al 10,8%, corrispondente a una perdita di poco più di 120 miliardi di euro correnti nel 2020 rispetto al 2019.

I dati di base, come visto, si riferiscono alle imprese attive dei registri camerali poiché a questi si può fare riferimento per una valutazione sulla mortalità (e sulla natalità delle imprese, come sarà fatto più avanti). Tuttavia, mortalità e cancellazione dai registri camerali sono momenti differenti del fine vita di un’impresa. Non vi è coincidenza tra i due momenti e, ovviamente, la cancellazione quasi sempre segue la chiusura sostanziale dell’attività. Ciò è particolarmente vero nell'anno in corso. La chiusura delle imprese non si vede ancora nei dati trimestrali di Movimprese dei primi nove mesi del 2020, mentre l'aspettativa degli osservatori è di un incremento significativo delle cancellazioni nei primi sei mesi dell’anno prossimo. In questa nota, dunque, cancellazione, chiusura e mortalità sono utilizzati come termini equipollenti perché le valutazioni si riferiscono al nuovo equilibrio che si registrerà dopo l'anno in corso quando la cancellazione sancirà ufficialmente la chiusura di un'impresa (e gli aspetti formali e sostanziali coincideranno).

Se la numerosità delle imprese attive prima della pandemia è desunta dagli archivi riferiti alla fine del 2019, il tasso di cancellazione di base, su cui sviluppare gli ulteriori conteggi per arrivare al tasso di mortalità 2020, è costituito da quello osservato nel 2013. Questa scelta è spiegata dal fenomeno, già descritto, di lag temporale tra mortalità e cancellazione. L'anno meglio paragonabile alla realtà del 2020 è il 2012, quando i consumi sul territorio caddero del 3,5% reale. Come detto, è nell'anno successivo che gli effetti della crisi si manifestarono nei registri camerali, appunto nel 2013 (prova ne sia che il tasso di cancellazione per il totale dell’economia fu più elevato nel 2013 e pari al 6,81% con una caduta dei consumi limitata al 2,4% piuttosto che nel 2012 quando il tasso di cancellazione fu del 6,61% con una contrazione dei consumi, come detto, del 3,5%[3].

Tabella 1 - Mortalità delle imprese nel 2020: baseline, mortalità attesa

ed eccesso di mortalità dovuto alla pandemia

Elaborazioni e stime USC su dati Istat e Movimprese

Poiché le condizioni economiche del 2020 sono ben peggiori di quelle del 2012, il tasso di cancellazione del 2013 è stato corretto, settore per settore, da un coefficiente pari al prodotto tra la percentuale di ditte individuali del settore sulla percentuale di ditte individuali mediamente presente in Italia e il rapporto tra caduta dei consumi rivolti al settore rispetto alla variazione dei consumi complessivi. Ex post sono stati aggiustati marginalmente alcuni risultati (anomali).

In sintesi: la mortalità effettiva - o cancellazione, quando si compiranno le formalità amministrative relative alla chiusura di un'impresa - per il 2020 è stimata correggendo il tasso di cancellazione settoriale del 2013 attraverso le accentuazioni settoriali della quota di imprese individuali e della contrazione dei consumi reali.

Il risultato di questo primo esercizio, presentato in tabella 1, indica: a) il numero di imprese che presumibilmente chiuderanno nel 2020 nei settori considerati (colonna 3); b) il numero di imprese la cui cessazione è dovuta all'effetto delle restrizioni conseguenti alla pandemia (colonna 4); questa valutazione è pari allo scarto tra la stima della mortalità nel 2020 (colonna 3) e la stima della mortalità in assenza di pandemia, data dal tasso di mortalità registrato nel 2019 applicato alle imprese attive all'inizio del 2020 (colonna 2).

2. Le iscrizioni nel 2020: denatalità e riduzione netta dello stock di imprese a causa della pandemia

Mentre l'eccesso di mortalità ancora non si vede dai dati dei registri camerali, è drammaticamente evidente il deficit di natalità. Nei primi nove mesi del 2020 sono nate circa 50mila imprese meno che nell'anno benchmark 2019. Secondo l'istituto Tagliacarne, la denatalità dovuta alla pandemia dovrebbe contare per circa 70mila imprese alla fine del 2020. Basandosi sulle evidenze dei primi tre trimestri dell'anno in corso e sulle suggestioni del Tagliacarne si è proceduto alla stima delle nuove imprese nate nel quarto trimestre prendendo come riferimento, per ogni settore, la media delle iscrizioni registrate nel secondo e terzo trimestre 2020, periodo contraddistinto dalle diverse misure di contrasto e contenimento dell'emergenza Covid-19 che hanno avuto e continuano ad avere effetti sull'attività delle imprese.

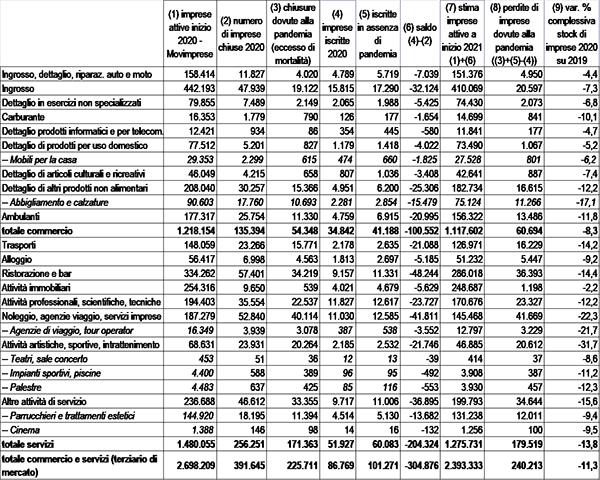

Per il totale dei settori del commercio e dei servizi riportati in tabella le iscrizioni stimate per il 2020 risultano pari a 86.769 unità (colonna 4, tab. 2); le mancate iscrizioni rispetto al 2019 sono pari a circa 15mila unità.

Prendendo in considerazione le iscrizioni per il totale economia (non riportato nelle tabelle) che risultano da questo esercizio, il loro numero è pari a 283.045 unità, rispetto alle 353.052 del 2019: le mancate iscrizioni sarebbero 70.008, valore in linea con quanto indicato da Unioncamere-Tagliacarne nell'audizione del 10 novembre 2020 presso la 10a Commissione Attività Produttive della Camera.

I risultati complessivi sono presentati nella tabella 2. La prima colonna riporta per memoria le imprese attive a inizio 2020 (è la stessa prima colonna della tabella 1 e indica, cioè, il punto di partenza quantitativo su cui fare i calcoli). La seconda colonna riporta le chiusure attese per il 2020, secondo i risultati dell’esercizio descritto al paragrafo 1 e riportato nella tabella 1. La terza colonna riproduce le valutazioni dell’ultima colonna di tabella 1, cioè il numero di imprese cessate dovuto alla pandemia. La quarta colonna indica le imprese che stimiamo risulteranno le nuove iscritte ai registri camerali per l'intero 2020 (la natalità del 2020). La quinta colonna è la stima della natalità in assenza della pandemia: essa è pari al tasso di natalità del 2019 applicato alle imprese attive all’inizio del 2020 (oppure, che è lo stesso, alla fine del 2019).

Tab. 2 - Variazioni dello stock di imprese del commercio non alimentare

e dei servizi ed effetti dovuti alla crisi pandemica

Elaborazioni USC su dati Istat e Movimprese

La sesta colonna è il saldo di nati-mortalità atteso per il 2020 (cioè iscritte stimate meno cessate stimate). La somma tra questo saldo e lo stock di attive a inizio 2020 fornisce, nella settima colonna, la stima delle imprese realmente attive a inizio 2021 (o fine 2020). L'ottava colonna della tabella 2 fornisce una stima del saldo di nati-mortalità dovuto esclusivamente alla pandemia: esso è pari alle imprese cessate a causa della pandemia più la differenza tra le imprese che sarebbero nate in assenza di pandemia e le iscritte effettivamente stimate per il totale 2020.

Per agevolare la comprensione di quest'ultima valutazione si considerino le seguenti semplici relazioni aritmetiche. Lo stock di imprese al tempo t (St) è dato ovviamente da St=St-1-Mt+Nt cioè dallo stock al tempo precedente meno le morte nel periodo (Mt) più le nate nel medesimo periodo (Nt). la stessa cosa si può scrivere evidenziando il ruolo della pandemia nel determinare un eccesso di mortalità delle imprese (MPt) rispetto alle chiusure fisiologiche nel corso dell’anno t (MNt): St=St-1-MNt-MPt+Nt. La stessa natalità osservata Nt può essere distinta in natalità fisiologica (NNt) e denatalità dovuta alla pandemia (NPt), indicando con questa locuzione la stima del numero di imprese non nate a causa della crisi. Mettendo a sistema queste relazioni lo stock di imprese alla fine dell’anno della pandemia può essere espresso come St=St-1-MNt-MPt+NNt-NPt. Da ciò si ricava che l’effetto della pandemia sullo stock di imprese è dovuto a MPt+NPt cioè alla somma tra eccesso di mortalità e deficit di natalità (colonna 8 della tabella 2).

L'ultima colonna della tabella 2 (colonna 9) indica il tasso di variazione dello stock di imprese attive, secondo le nostre stime, tra il 2019 e il 2020.

3. I risultati in sintesi

Il tessuto produttivo dei settori considerati potrebbe ridursi nel corso del 2020 di circa 305mila imprese (ultima riga di tabella 2). Poco meno dell’80% della riduzione del tessuto produttivo è causato dalla pandemia: 225mila imprese si perdono per un eccesso di mortalità e 15mila per il deficit di natalità.

Lo stock si ridurrebbe, dunque, dell'11,3% per l'insieme del terziario di mercato e del commercio non alimentare. La scomparsa di tessuto produttivo risulterebbe accentuata tra i servizi di mercato, con una perdita di imprese pari al 13,8%, mentre sarebbe limitata all'8,3% nel commercio.

Nell'ambito del commercio non alimentare il tasso di mortalità passerebbe dal 6,6% all'11% circa (tab. 1) e nei servizi di mercato triplicherebbe, passando dal 5,7% del 2019 al 17,3% del 2020.

4. L'impatto della pandemia sui lavoratori autonomi (diversi dalle imprese)

Si parta dal presupposto che tutte le imprese sono associate ad una partita IVA, ma non tutte le partite IVA sono organizzate in forma di impresa.

È difficile desumere con precisione il numero di partite IVA dalle fonti statistiche perché sotto il profilo occupazionale queste sarebbero identificabili, in prima battuta, con la posizione nella professione relativa ai lavoratori indipendenti o autonomi. Il tema, tuttavia, si complica per due ragioni: in primo luogo, perché la posizione nella professione deve essere declinata secondo il profilo professionale, che può assumere, nel caso degli indipendenti/autonomi, la figura dell'imprenditore, del libero professionista, del lavoratore in proprio, del coadiuvante familiare, del socio di cooperativa o del collaboratore; in secondo luogo, per il fatto che, nell'ambito dei limiti della legislazione fiscale, anche lavoratori dipendenti di aziende private e pensionati possono aprire una partita IVA.

Si tratta, dunque, di figure che, a seconda degli adempimenti amministrativi, hanno l'obbligo di aprire una partita IVA, ma non necessariamente di iscriversi ai registri camerali, così come una frazione di liberi professionisti, variabile a seconda del settore di attività, può scegliere di organizzarsi in forma di impresa, che sia ditta individuale o società di persone o società di capitali e, in tal caso, soggetta all’iscrizione presso le CCIAA.

A loro volta i lavoratori in proprio che svolgono l'attività come imprenditori commerciali ai sensi dell'art. 2195 cod. civ., ossia attività industriali dirette alla produzione di beni e servizi, attività di intermediazione nella circolazione dei beni (il commercio vero e proprio) e attività di servizi (trasporti, logistica, alberghi, ristorazione e così via), devono iscriversi presso i registri camerali, figurando in tal modo come imprese nelle varie tipologie societarie, sebbene sotto il profilo delle statistiche sull’occupazione risultino ben distinti dagli imprenditori tout court.

Tenendo conto di tali caveat e, dunque, del sovrapporsi di definizioni a livello statistico, giuridico, amministrativo, fiscale etc., una stima per difetto derivante dai dati sull'occupazione della Contabilità Nazionale, porta a ritenere che il numero delle partite IVA corrisponda al totale degli occupati indipendenti, pari nel 2019, cioè nel periodo anteriore alla pandemia, a poco più di 6 milioni di soggetti. Di questi, quasi il 28% si colloca in un ambito libero-professionale nelle branche dei servizi di mercato relative alle attività professionali, scientifiche e tecniche, amministrazione e servizi di supporto e a quelle artistiche, di intrattenimento e divertimento, riparazione di beni per la casa e altri servizi.

Secondo la tabella 1, nei quattro settori corrispondenti a tali attività, il numero di imprese attive all'inizio del 2020 risulta appena inferiore a 690mila e si stima che quasi il 17% di queste, cioè poco più di 116mila, possa chiudere per l'eccesso di mortalità causato dalla pandemia, rispetto al dato fisiologico osservato in serie storica.

Questa valutazione, tuttavia, è riferibile soltanto a quei liberi professionisti che esercitano la propria attività in forma di impresa (e che quindi sono già conteggiati nei registri camerali e, quindi, appartenenti alle evidenze quantitative riportate nelle tabelle 1-2). A questa frazione, in quei citati comparti dei servizi, vanno aggiunti circa un milione di soggetti operanti senza alcun tipo di organizzazione societaria, vale a dire come soli titolari di partita IVA, per un terzo in forme non ordinistiche. Si tratta, cioè, di lavoratori che potrebbero manifestare un minor grado di resilienza alla pandemia, evidenziando una fragilità strutturale tale da tradursi in un eccesso di mortalità ben superiore al margine del 17% calcolato per i soggetti che svolgono le proprie attività in forma imprenditoriale. Se il tasso di chiusura fosse del 20% alle perdite di imprese dovrebbe sommarsi la chiusura dell’attività di circa 200mila professionisti tra ordinistici e non ordinistici.

[1] La presente aggiorna la Nota "Stima del numero di imprese del commercio e dei servizi che potrebbero non riaprire", 11 maggio 2020, sezione pubblica Ufficio Studi Confcommercio, www.confcommercio.it.

[2] In realtà, più precisamente una frazione di alimentare è presente nel commercio ambulante e nell'ingrosso.

[3] Per i settori per i quali non è disponibile il dato di cancellazione 2013 desumibile dai registri camerali (per esempio, mobili, abbigliamento e calzature, ambulanti) l’informazione è stata integrata con la dinamica delle imprese attive negli anni 2012 e 2013 dall’archivio ASIA (Istat).